Festzinsanlage: Zinsplattformen

Bei der Festzinsanlage haben die Zinsplattformen in den vergangenen Jahren an Bedeutung gewonnen. Denn für den Zinsanleger bieten sie einige Vorteile:

- geringer Aufwand, Festgeldkonten verschiedener Banken zu eröffnen

- bei Banken anlegen können, die exklusiv über diese Vertriebswege zugänglich sind

- auf Konten im Ausland anlegen, die mehr bringen als hierzulande üblich

Die Akteure am Markt sind WeltSparen, Zinspilot, der ZinsMarkt der Deutschen Bank und Check24. In dem Beitrag verdeutlichen wir die Zusammenhänge und im weiteren Verlauf, was das Charakteristische an der jeweiligen Zinsplattform ist.

WeltSparen und Zinspilot sind Marken der Raisin GmbH und auch der ZinsMarkt basiert technologisch auf den Systemen von Raisin. Diese dominierende Marktposition entstand im Juni 2021 durch die Fusion mit dem ehemaligen Konkurrenten Deposit Solutions, die Zinspilot betrieben hatten. Anfangs gab es mit Savedo noch einen weiteren Player, er war vor der Fusion schon von Deposit Solutions übernommen und schrittweise zugunsten der Marke Zinspilot vom Markt genommen worden. Im Verbund mit WeltSparen durchlebt Zinspilot gerade dasselbe Schicksal. Einige Zeichen deuteten schon früh darauf hin, wie etwa das Doppellisting einiger Anlagebanken, die zuvor nur bei Zinspilot waren, oder das Verringern des Laufzeitangebots bei Zinspilot im August 2022, oder dass man zwar sehr aktiv in der Öffentlichkeitsarbeit war, etwa durch das monatliche Kommentieren des Zinsgeschehens, aber nur bei WeltSparen.

Für die Anlagebanken, die auf Zinsplattformen vertreten sind, ergeben sich ebenfalls einige Vorteile. Sie können mit organisatorisch geringem Aufwand auf dem gemessen am Einlagevolumen größten Markt des Kontinents Einlagen aufnehmen. Sie müssen weder eine deutschsprachige Internetseite erstellen noch ein Callcenter beauftragen, und schon gar nicht eine eigene Niederlassung errichten.

Die Rolle einer Plattform besteht darin, die Zinsangebote mit den Anlagebanken auszuhandeln und dafür zu sorgen, dass deutschen Kunden dort ein Konto eröffnet wird. Sie unterstützt zudem über einen deutschsprachigen Kundensupport. Die Verantwortung für die Anlageentscheidung trägt allerdings ausdrücklich der Anleger. Für die Vermittlung erhält die Plattform von den Anlagebanken eine Provision. Mit einem Anteil davon bezahlt sie für die Leistung der deutschen Partnerbank, die auch den Auftrag hat, Kunden in der Korrespondenz mit den Anlagebanken zu unterstützen. Eine direkte Gebühr wird den Kunden nicht berechnet, die Geldanlage ist mit den üblichen Ausnahmen zu Sonderleistungen gebührenfrei.

Um über eine Zinsplattform anzulegen, registriert sich der Anleger zunächst auf deren Internetseite und eröffnet das zentrale Verrechnungskonto. Auf dieses kann er das Anlagegeld einzahlen, und die Anlagebanken überweisen dorthin die Zinsen und bei Endfälligkeit den Anlagebetrag. Jede der Plattformen lässt das zentrale Verrechnungskonto von einer deutschen Partnerbank führen. Die Identifikation ist bei allen per PostIdent und VideoIdent möglich, bei WeltSparen auch per E-Ident (Online-Ausweisfunktion des Personalausweises). Dieses Konto dient darüber hinaus zur Legitimation bei den Anlagebanken. Man muss deshalb erfreulicherweise nur einmalig die Identifikation vornehmen lassen, egal wie viele Festgeldkonten es später werden. Das ist ein wichtiger Punkt, denn viele, die gut verzinst anlegen möchten, sind das ständige Eröffnen von Konten mit aufwendigen Identifikationsverfahren leid. Von dem bei der Partnerbank geführten Verrechnungskonto werden die Gelder weiter verteilt, ohne dass der formale Prozess einer Kontoeröffnung bei jeder einzelnen Anlagebank erforderlich wird. Im nächsten Schritt erhält der Anleger Zugangsdaten, mit denen er sich auf der Plattform einloggen kann. Je nach Angebot muss eine Mindest- oder Maximaleinlage beachtet werden. Zinseszinseffekt, Wiederanlage und weitere Merkmale können ebenfalls unterschiedlich geregelt sein. Wenn die Wahl getroffen ist, erstellt man einen Antrag für das gewünschte Festgeldkonto. Ohne sich mit verschiedenen Online-Banking-Zugängen auseinandersetzen zu müssen, lassen sich im Online-Zugang der Plattform Kontobewegungen und Kontoauszüge einsehen sowie Einstellungen vornehmen, wie etwa das Deaktivieren der meist voreingestellten Wiederanlage am Laufzeitende zu den dann gültigen Zinssätzen. Die automatische Wiederanlage ist selten im Sinn des Anlegers. Aber man kann sie, bereits nachdem die Anlage eingerichtet ist, einfach per Mausklick verhindern. Man muss eben nur daran denken.

Die Festgeldverträge fallen unter das Recht im Land des jeweiligen Festgeldanbieters. Bleibt die alles entscheidende Frage nach der Sicherheit der Einlagen. Die meisten Banken auf den Zinsplattformen kennt man hierzulande gar nicht. Banken, die besonders hohe Zinsen bieten, sind oft auch besonders wackelig. So gerieten die bulgarische Fibank und die portugiesische Banco Espírito Santo gleich in der Startphase von WeltSparen in Schieflage. Bei der Banco Espírito Santo kam es zur Aufspaltung, in der jetzigen Novo Banco sind neben Kundeneinlagen und Vermögenswerten die Kredite verblieben, die mit gewöhnlichem Risiko eingestuft wurden. Die Stabilität der Auslandsbanken lässt sich für Außenstehende kaum beurteilen. Die weiterhin nationalen Einlagensicherungssysteme in der EU sichern gemäß den Mindestanforderungen EUR 100.000 je Kunde und Institut ab bzw. einen in Landeswährung festgesetzten Betrag. In Bezug auf die Qualität ist Einlagensicherung nicht gleich Einlagensicherung, so wie auch die wirtschaftliche Lage der einzelnen EU-Staaten weit auseinander geht. Zinsplattformen haben überwiegend Zinsangebote von Banken aus Ländern mit schwächerem Rating auf der Plattform. Kunden können nur darüber spekulieren, ob die jeweilige Einlagensicherung wirklich in der Lage ist, Ansprüche ausländischer Sparer im Notfall zu bedienen. Im Ernstfall müssen Anleger ihre Ansprüche, wenn sie Pech haben, in Landessprache oder in Englisch anmelden. Wie der Fall Zypern im Jahr 2013 gezeigt hat, ist aber nicht einmal die Mitgliedschaft in der EU gleichbedeutend mit einer reibungslosen Auszahlung von Kundeneinlagen. Wie es im Vertragstext mit der Raisin Bank heißt, können politische oder wirtschaftliche Instabilität in einzelnen Staaten dazu führen, dass Beschränkungen für den Abzug der Bankeinlagen verhängt werden. Auch könnten sich das rechtliche sowie das regulatorische Umfeld in dem anderen Land ändern oder generell unter dem Niveau und Standard von Deutschland liegen. Wenn es zu einem Entschädigungsfall kommt, wurde das von den Zinsplattformen in der Vergangenheit stets leise abgehandelt, nur die jeweiligen Kunden wurden angeschrieben, ansonsten verschwinden einfach die Zinsangebote.

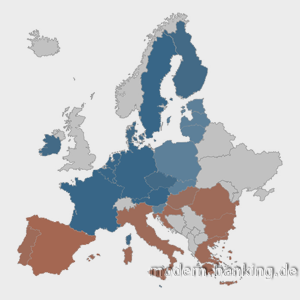

Klicken Sie auf die Grafik, um sie zu vergrößern und im Detail zu erfahren, wie die EU-Länder derzeit von den Ratingagenturen bewertet sind.

Wir bilden in unserem Vergleich nur die Angebote ab, deren Herkunftsländer, der EU angehören und mindestens ein A-Rating bei allen drei großen Ratingagenturen haben. Die Stiftung Warentest beispielsweise hält aufgrund der nach wie vor nationalen Einlagensicherungssysteme sogar nur die Angebote aus Ländern mit mindestens AA-Rating in dieser Hinsicht für unbedenklich, berücksichtigt hingegen aber auch solche aus dem Europäischen Wirtschaftsraum (EWR) sowie Großbritannien. Italien und Portugal erhalten von den Ratingagenturen schlechtere Noten als Malta und die baltischen Staaten, obwohl sie wirtschaftlich eine deutlich größere Bedeutung haben. Bei Staaten mit wenigen Einwohnern und aufgrund dieser Ausgangsbasis vergleichsweise kleinem Bruttoinlandsprodukt stellt sich aber auch die Frage, ob sie große Unterstützung leisten könnten bzw. der politische Wille da wäre, wenn die einheimische Einlagensicherung in einer Bankenkrise nicht stark genug ist. Letztlich wird die Länderauswahl jeder Anleger abhängig von seinem individuellen Sicherheitsbedürfnis treffen.

Zinserträge sind im Wohnsitzland zu versteuern. Für die Besteuerung in Deutschland gibt es für Einkünfte aus Kapitalvermögen Grundfreibeträge. Anleger können einen Freistellungsauftrag oder eine Nichtveranlagungsbescheinigung verwenden, um die Freibeträge direkt zu nutzen und sich nicht selbst um die Versteuerung kümmern zu müssen. Dies ist jedoch nur bei Kreditinstituten mit Sitz in Deutschland möglich. Ausländische Banken dürfen keine deutsche Abgeltungssteuer einbehalten und abführen. Dadurch müssen Zinserträge aus dem Ausland vom Anleger selbst in der jährlichen Einkommensteuererklärung angegeben werden. In der Regel will das Finanzamt dann aber alle Kapitalerträge aus In- und Ausland in der Steuererklärung sehen. Erzielte man bei mehreren Geldinstituten Kapitalerträge, kann der Nachweis schnell aufwendig werden. Inländische und ausländische Zinserträge innerhalb der EU werden steuerlich gleichbehandelt. Sie werden zusammengerechnet und vom Sparer-Pauschbetrag abgezogen. Gehen sie über den Sparer-Pauschbetrag hinaus, sind sie mit dem Abgeltungssteuersatz plus Solidaritätszuschlag und gegebenenfalls Kirchensteuer zu versteuern. Liegt der persönliche Einkommenssteuersatz unter 25 Prozent, wird dieser zugrunde gelegt. Ein Freistellungsauftrag - wie bei deutschen Einlagekonten üblich - kann nicht eingereicht werden bzw. ist bei dem Verfahren nicht notwendig. Sofern über die Zinsplattformen in Form einer Treuhandanlage angelegt wird - was bei Zinspilot durchgängig und auf dem ZinsMarkt teilweise der Fall ist, können auch die Zinserträge bei den ausländischen Anlagebanken über die deutsche Partnerbank automatisch versteuert werden, was dort die Handhabung der Steuern für den Anleger wesentlich vereinfacht. Manche Anleger präferieren deshalb speziell solche Zinsplattformen, auch gegenüber einer Direktanlage bei ausländischen Banken.

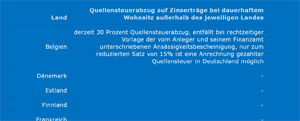

Klicken Sie auf die Tabelle, um sie zu vergrößern und im Detail zu erfahren, welche der EU-Länder einen Quellensteuerabzug auf Zinserträge vornehmen.

In einigen Herkunftsländern kommt ausländische Quellensteuer zum Tragen. Zwischen den Staaten bestehen größtenteils Doppelbesteuerungsabkommen, mit der jeweiligen Regelung zur Anrechenbarkeit in Deutschland sollte man sich deshalb auseinandersetzen. Sofern eine ausländische Quellensteuer anfällt, macht es nämlich einen Unterschied, ob sie durch Vorlage eines vom Anleger und seinem Finanzamt unterschriebenen Formulars reduziert oder vollständig vermieden werden kann, oder keine Befreiung möglich ist. Um diese sogenannte Ansässigkeitsbescheinigung sollte man sich kümmern und sie fristgerecht vor der Zinszahlung eingereicht haben, denn eine einbehaltene Quellensteuer kann zwar bei der deutschen Steuererklärung geltend gemacht werden, aber nicht in jedem Fall bekommt man die gezahlte Quellensteuer vollständig angerechnet. Ist ein Anrechnen schon alleine deshalb nicht möglich, weil aufgrund des Freibetrags bzw. der Einkommenssituation die Kapitalbeträge steuerfrei bleiben, besteht die Möglichkeit, die Differenz von dem ausländischen Staat zurückzufordern. Die deutsche Finanzverwaltung hält entsprechende Formulare im Internet bereit, allerdings lohnt der Aufwand wegen anfallender Gebühren nur bei großen Beträgen.

Keine Quellensteuer fällt an in Dänemark, Estland, Finnland, Frankreich, Luxemburg, Malta und den Niederlanden. In Litauen zum Beispiel sind Zinserträge mit 15 Prozent Quellensteuer belegt. Damit die Quellensteuer auf 10 Prozent reduziert werden kann, muss der Kunde eine sogenannte Ansässigkeitsbescheinigung ausgefüllt und von seiner Finanzverwaltung bestätigt vorlegen. Nur zu diesem reduzierten Satz kann der Kunde den Quellensteuerabzug in Deutschland auf seine zu zahlende Steuer auf Zinseinkünfte anrechnen lassen - legt er die Bescheinigung nicht vor, ist seine Steuerbelastung somit 5 Prozentpunkte höher als bei inländischen Zinserträgen.

WeltSparen

WeltSparen hat die umfangreichste Auswahl an Anlagebanken. WeltSparen ist in Deutschland und Österreich die verwendete Marke, in mehreren anderen europäischen Ländern sowie in den USA ist die Betreiberin, die Raisin GmbH, ebenfalls aktiv und tritt dort unter eigenem Namen auf.

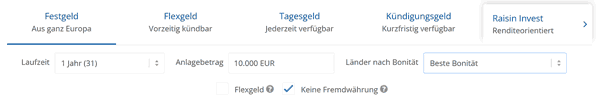

Die Übersicht der angebotenen Festgelder lässt sich nach Zinshöhe, Laufzeit sowie Länderranking sortieren und nach weiteren Parametern filtern. So kann etwa über das Auswahlfeld "Länder nach Bonität" gefiltert werden. In den Angebotsdetails werden dem Nutzer die Informationen am konkretesten über das als PDF hinterlegte Produktinformationsblatt gegeben.

Auf dem DE-Portal von WeltSparen gibt es mittlerweile einige Angebote von Anlagebanken aus Deutschland, etwa von Aareal Bank, Bankhaus Rautenschlein, HypoVereinsbank, KT Bank und PEAC – teilweise sehr zinsstark und teilweise exklusiv über WeltSparen zugänglich. Für Zinsanleger mit Wohnsitz in Deutschland sind die deutschen Anlagebanken steuereinfach: Die Steuern auf Zinserträge, die nicht von einem Freistellungsauftrag oder einer Nichtveranlagungsbescheinigung abgedeckt sind, werden automatisch abgeführt. Es kann ein Freistellungsauftrag oder eine Nichtveranlagungsbescheinigung eingereicht werden. Sofern die Anlage in Form einer Treuhandanlage erfolgt, wird sie bei der Raisin Bank eingereicht und gilt dann für alle dieser Einlagen bei den Anlagebanken, die das Treuhandmodell verwenden. Erfolgt die Anlage stattdessen in der Variante, dass die deutsche Partnerbank den Anlageauftrag bevollmächtigt im Namen des Kunden ausführt – das ist die von WeltSparen größtenteils verwendete Anlageweise -, ist für jede einzelne Anlagebank ein Freistellungsauftrag bzw. eine Nichtveranlagungsbescheinigung notwendig. Der Anleger reicht den Freistellungsauftrag bzw. die Nichtveranlagungsbescheinigung bei WeltSparen ein und WeltSparen leitet ihn an die jeweilige Anlagebank weiter. Natürlich ist das Angebot an Anlagebanken aus anderen europäischen Ländern wesentlich umfangreicher.

Das Treuhandmodell mit automatischem Steuerabzug bietet WeltSparen inzwischen zu einer kleinen Gruppe von Anlagebanken an, was insbesondere für Auslandsanlagen vorteilhaft ist. Im Hilfe-Center von WeltSparen sind die Banken mit Treuhandmodell aufgelistet. Genannt sind dort folgende inländische Instiute: Aareal Bank, Creditplus Bank, Deutsche Pfandbriefbank, mediserv Bank, Münchener Hypothekenbank und SIGNAL IDUNA Bauspar. Von den Auslandsanlagen mit mindestens A-Länderrating sind genannt: Credorax Bank, Europe Arab Bank, FCM Bank, FIMBank, Izola Bank, MeDirect Bank, Memo Bank und My Money Bank, alle aus Malta oder Frankreich

Einige der Anlagebanken bieten auch Tagesgeld auf WeltSparen an. Dabei sind zwei Dinge auffallend. Zum einen sind es größtenteils Anlagebanken aus Skandinavien, die Tagesgeld anbieten. Und zum anderen werden die Zinssätze häufig geändert, phasenweise nahezu täglich, und meist nur geringfügig um hundertstel Prozentpunkte. Die Intention wird wohl sein, durch Zinsmeldungen wahrgenommen zu werden.

Das sogenannte WeltSpar-Konto führt die Plattform über die unternehmenseigene Raisin Bank in Frankfurt. Die Bank hieß zuvor MHB-Bank und war als solche von Beginn an die deutsche Partnerbank von WeltSparen. Im März 2019 hatte sie Raisin dem amerikanischen Finanzinvestor Lone Star abgekauft, um den eigenen Anteil an der Wertschöpfungskette und die Sicherheit für das eigene Geschäftsmodell zu vergrößern. Durch den unmittelbaren Einfluss als Eigentümer hat Raisin es selbst in der Hand, welche neuen Technologien und Prozesse vorangetrieben werden, und kann Anlagebanken und Vertriebspartner nahtloser anbinden. Auch läuft Raisin so nicht Gefahr, irgendwann mit den Kundenkonten zu einem anderen Bankpartner wechseln zu müssen.

Die Zinsanlagen werden über den Online-Zugang beantragt, das kann der Kunde vor seiner Geldüberweisung oder auch danach erledigen. Sobald auf dem WeltSpar-Konto bei der Raisin Bank ein ausreichendes Guthaben vorhanden ist und die erforderlichen Unterlagen eingereicht sind, wird der Antrag von der Raisin Bank an die entsprechende Partnerbank weitergeleitet, die dann das Anlagekonto eröffnet, was ab Weiterleitung des Antrags etwa zwei bis vier Bankarbeitstage in Anspruch nimmt. Erst mit der Bestätigung der Eröffnung beginnt die Verzinsung. Das WeltSpar-Konto hat eine persönliche IBAN, sie ist im Online-Zugang ersichtlich, auf dieses Konto überweist der Kunde. Auszahlungen vom WeltSpar-Konto sind an das Referenzkonto bei der Hausbank gekoppelt. Werden Zinsen von der Anlagebank ausgezahlt oder ein Festgeld endfällig, landet das Geld auf dem WeltSpar-Konto. Von dort aus muss der Kunde aktiv über den Online-Zugang eine Überweisung auf sein Referenzkonto veranlassen, da dies nicht automatisch geschieht. Es empfiehlt sich daher, die Termine für Zinszahlungen und Endfälligkeit im Auge zu behalten, um unverzinste Liegezeiten auf dem WeltSpar-Konto gering zu halten.

Zinspilot

Zinspilot war ursprünglich eigenständig und der ärgste Konkurrent von WeltSparen, gehörte dem Hamburger Fintechs Deposit Solutions. Im Juni 2021 fusionierten beide Unternehmen. Die finanziellen Details wurden nicht kommuniziert, offenbar floss kein Geld, sondern die Eigentümer, namhafte internationale Investoren und Wagniskapitalgeber, erhielten ihren entsprechenden Anteil am Gemeinschaftsunternehmen. In der Pressemitteilung hieß es, es sei eine Fusion auf Augenhöhe. Die Namensgebung, bei der von Deposit Solution lediglich noch die Initialen übrigblieben, später entfielen sie, deutete jedoch darauf hin, dass Raisin wesentlich stärker gewichtet wurde. Technisch und betreffend der Rahmenbedingungen sind es trotz der Fusion unterschiedliche Plattformen, wenn man Angebote von beiden nutzen wollte, musste man bei beiden ein Konto eröffnen, bzw. wenn man die Angebote der Marke Zinspilot nutzen wollte, registrierte man sich bei Zinspilot.

Das Produktangebot auf Zinspilot soll bis Dezember 2024 vollständig abgebaut sein. Das wurde im Dezember 2023 offiziell, als die Kunden per E-Mail darüber informiert wurden. Der Betreiber Raisin will sich auf seine stärkere Marke WeltSparen konzentrieren und dort möglichst alles bündeln. Im August und September 2022 waren zunächst alle Zinsangebote mit Laufzeiten länger als 12 Monaten entfernt worden. Und einige Tage vor der Bekanntgabe der Einstellung verschwand auch die 12-monatige Laufzeit, später nach und nach die kürzeren Laufzeiten. Mittlerweile werden überhaupt keine Zinspilot-Neuanlagen mehr angeboten. Die tagesgeldähnlichen "Flexgeld24"-Konten kündigte Raisin im Juni 2024 und wird dort verbliebene Gelder im vierten Quartal 2024 auf das hinterlegte Referenzkonto auszahlen. Bestehende Festgeldanlagen werden auslaufen gelassen.

Zinspilot-Kunden schätzten besonders die einfache Handhabung der Besteuerung, das durch das durchgängig verwendete Treuhandmodell in den meisten Fällen einen automatischen Abzug der deutschen Kapitalertragsteuer ermöglicht. Dies ersparte den Kunden, die Zinserträge über die Einkommensteuererklärung zu versteuern. Die Anlagebanken zahlen diese Zinserträge ohne Abzug (mit Ausnahme des Abzugs bei nicht reduzierter oder nicht vermeidbarer ausländischer Quellensteuer) an die deutsche Partnerbank, diese führt daraufhin die deutsche Kapitalertragsteuer, den Solidaritätszuschlag und gegebenenfalls die Kirchensteuer (sofern die Religionszugehörigkeit der Bank bekannt ist) ab. Auch ein Freistellungsauftrag oder eine Nichtveranlagungsbescheinigung können berücksichtigt werden.

Der deutsche Bankpartner, welcher die Geldtransfers in dem Treuhandmodell zu und von den Anlagebanken tätigt, ist die Sutor Bank aus Hamburg. Zinserträge und fällige Festgelder gehen zunächst auf dem Verrechnungskonto bei der Sutor Bank ein. Dort zieht sie gegebenenfalls die Steuern ab, verbucht das übersichtlich in den Umsätzen und überweist den verbleibenden Betrag automatisch auf das vom Kunden hinterlegte Referenzkonto.

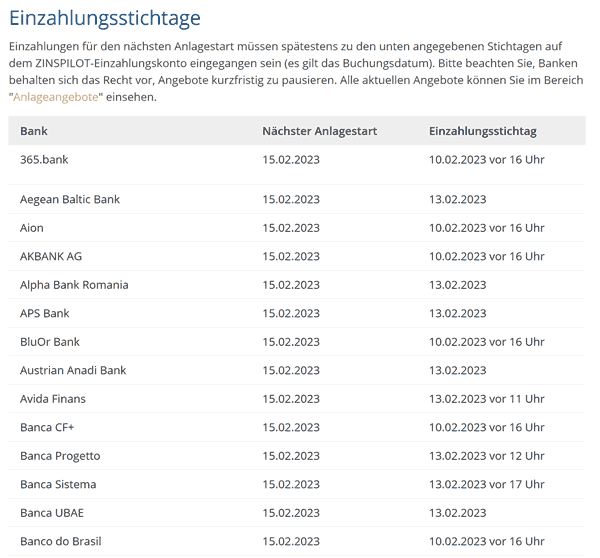

Die jeweils geltenden Anlagestarttermine und Einzahlungsstichtage veröffentlichte Zinspilot auf der Website. Man erfuhr so, wann Anlagegeld spätestens auf dem Zinspilot-Konto eintreffen musste..

Bei Zinspilot musste man sich an Anlagestarttermine halten. Sie wurden auf der Internetseite für die jeweilige Anlagebank kommuniziert, es waren nur zwei Termine im Monat, meist der 1. und 15., sofern dies auf ein Wochenende oder einen Feiertag fiel, entsprechend später. Mit den Anlagestartterminen einhergehend war der Anleger weniger flexibel, insbesondere beim Tagesgeld, das bei Zinspilot den Produktnamen "Flexgeld24" trägt. Für den Vorlauf, das Anlagegeld musste vor dem Anlagestart bereitstehen, entstanden immer ein paar Tage Zinsverlust. Ein Wechsel von einem endfälligen Festgeld in eine neue Festgeldanlage bei einer anderen Anlagebank war so in der Regel auch nicht sofort möglich – erst einen halben Monat später. Bei den Flexgeld24-Konten werden die Auszahlungen ebenso erst zum nächstmöglichen Anlagestarttermin ausgeführt. Und die Zinsänderungen wurden auch auf die zwei Termine gelegt. Mitunter wurden zu den Flexgeld24-Konten angekündigte Zinsänderungen in der Zinshöhe zwischenzeitlich mehrmals doch noch mal geändert, sodass wir dazu übergingen, über geplante Zinsänderungen auf den Flexgeld24-Konten nicht mehr vorab zu berichten, sondern sie erst zu übernehmen, wenn sie tatsächlich erfolgten. Problematisch sind die Flexgeld24-Konten, wenn gegen den Zinstrend kurzfristig gesenkt wird, dann hing man wegen der zwei Termine oft ungewollt länger fest und generell merkt man, dass man bei Tagesgeldanlagen doch eher die gewohnte tägliche Verfügbarkeit braucht.

Der Online-Zugang ist zum Namen der Plattform passend bezeichnet als "Anlage-Cockpit". Die Zinsanlage beauftragte man dort ganz einfach, indem man den angezeigten Angebotscode in den Verwendungszweck einer Überweisung auf das persönliche Zinspilot-Konto übernahm. Anhand des Angebotscodes erkannte die Sutor Bank, für welche Offerte der Anleger sich entschied und platzierte das Geld des Anlegers entsprechend dort.

ZinsMarkt

Der ZinsMarkt ist eine Plattform der Deutschen Bank und konzeptionell gut. Verglichen mit WeltSparen und Zinspilot bietet der ZinsMarkt aber weit weniger Partnerbanken, sie filtern stärker. Es sind ausschließlich Festgeldanlagen. Einige der Anlagebanken kommen aus Deutschland (Aareal Bank, CreditPlus Bank, pbb direkt und SWK-Bank) und könnten mit Ausnahme der Aareal Bank auch per Direktanlage abgeschlossen werden. Die Auslandsbanken sind weniger exotisch und derzeit ist auch keine Bank dabei, in deren Herkunftsland Quellensteuer erhoben wird.

Während der ZinsMarkt bei der Deutschen Bank und maxblue meist nur Laufzeiten ab 2 Jahren anbietet, hat der ZinsMarkt über die norisbank ein leicht abweichendes Angebot, denn zusätzlich sind von den gelisteten Anlagenbanken dort auch kürzere Laufzeitangebote enthalten, von einem Monat bis 18 Monate. Allerdings sind über die norisbank nicht alle Anlagebanken verfügbar.

Man benötigt ein Girokonto in Form eines Einzelkontos der Deutschen Bank (mit Gemeinschaftskonto nicht möglich). Alternativ kann der ZinsMarkt auch über zwei andere Marken der Deutsche-Bank-Gruppe genutzt werden - mit einem Tagesgeldkonto oder Girokonto bei der norisbank oder einem Depot bei maxblue (ebenfalls jeweils als Einzelkonto), paradoxerweise aber nicht bei der Postbank. Als Nichtkunde könnte man beispielsweise über maxblue gehen, da die Depotführung dort gebührenfrei ist. Sinnvollerweise wählt man jedoch zwischen Deutsche Bank und norisbank, auch hinsichtlich des unterschiedlichen Laufzeitangebots: Wenn man direkt auf der Produktseite des ZinsMarkts auf dem Internetauftritt der Deutschen Bank eröffnet, wird Neukunden und Deutsche-Bank-Kunden ohne Girokonto auf diesem Weg ein Verrechnungskonto ohne monatlichen Grundpreis bereitgestellt, das nur für die Geldtransaktionen mit dem ZinsMarkt genutzt werden kann. Und bei der norisbank eignet sich das kostenlos geführte Tagesgeldkonto für den Zugang zum ZinsMarkt über das Online-Banking.

Im Turnus von jeweils etwa 14 Tagen werden auf der Plattform neue Festgeldangebote eingestellt. Der Zeitraum ist gleichzeitig die so bezeichnete Zeichnungsfrist, in der die Festgeldanlage beantragt werden kann. Wenige Tage danach ist der Laufzeitbeginn - das jeweilige Datum ist zu den Angeboten genannt.

Auf dem ZinsMarkt gibt es intern Kontingente für jedes Angebot. Wenn das maximale Anlagevolumen voll ist, verschwinden die Angebote auch schon mal vor Ende der Zeichnungsfrist. Häufig sind es die kurzlaufenden Anlagen, deren Volumen schnell ausgeschöpft sind. Neue Kontingente kommen dann mit dem nächsten Turnus, wobei in dem nächsten Turnus ein anderer Zinssatz gelten kann.

Das Versteuern mit dem ZinsMarkt ist einfach, die Deutsche Bank kümmert darum. Abgeltungssteuer, Solidaritätszuschlag und Kirchensteuer werden sowohl bei der Treuhandanlage als auch bei der bevollmächtigen Anlage im Namen des Kunden (als Anlagetyp "Direktanlage" auf dem ZinsMarkt bezeichnet) durch die Deutsche Bank direkt abgeführt. Ein Freistellungsauftrag oder eine Nichtveranlagungsbescheinigung können für alle über den ZinsMarkt getätigten Zinsanlagen zusammen eingereicht werden.

Der Anlagebetrag wird per Lastschrift vom Einzelkonto bzw. dem Verrechnungskonto abgebucht. Er muss dazu mindestens einen Tag vor dem Fristbeginn auf dem Konto verfügbar sein. Nach dem Abbuchen des Anlagebetrags erhalten die Anleger eine Anlagebestätigung. Auch auf dem Verrechnungskonto wird der Betrag sichtbar. Anleger können sich über das gewöhnliche Online-Banking der Deutschen Bank bzw. bei der norisbank oder maxblue einen Überblick zu ihren veranlagten Geldern verschaffen, dort ist eine Übersicht mit allen getätigten Zinsanlagen integriert.

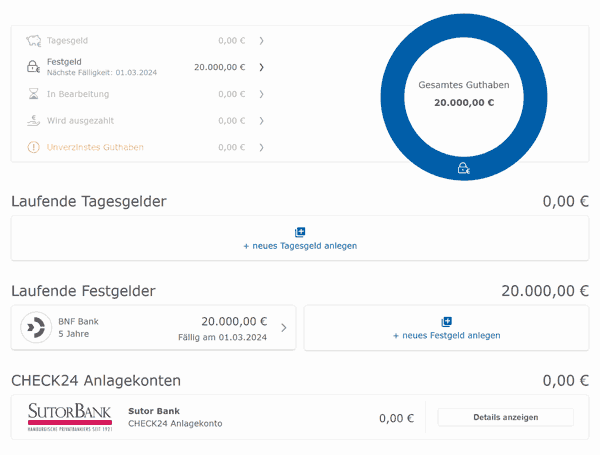

Check24-Anlagekonto

In den Zinsvergleichen von Check24 wird nur eine relativ geringe Anzahl von Anbietern verglichen, von denen ein Teil davon mit dem Label "Check24-Anlagekonto" gekennzeichnet sind. Der Ablauf des Veranlagens ist bei den Angeboten via Check24-Anlagekonto wie bei anderen Zinsplattformen, nur eben über Check24 bzw. der Tochtergesellschaft Check24 Finanzservice GmbH. Mittels Check24-Anlagekonto kann man Festgeld und Tagesgeld anlegen, bei Anlagenbanken aus Deutschland (CreditPlus Bank, Hanseatic Bank, HypoVereinsbank, die allerdings zu denselben Zinssätzen auch über WeltSparen anbieten) und kleineren Anlagebanken aus Italien, Kroatien, Lettland, Malta und Schweden.

Check24 hatte anfangs die White-Label-Lösung von Zinspilot und deren damaligen Partnerbank Sutor Bank genutzt - wie die Deutsche Bank weiterhin beim ZinsMarkt. Check24 entwickelte später eigene Abläufe dafür, von Juli 2022 bis Mai 2024 fungierte die Varengold Bank dabei als deutsche Partnerbank. Seit Mai 2024 ist bei Neuanlagen die zur Unternehmensgruppe gehörende C24 Bank die neue Partnerbank. Bestehende Anlagen werden bis auf Weiteres von der bisherigen Partnerbank verwaltet. Der Wechsel der von Varengold Bank auf C24 Bank könnte aus zwei Gründen erfolgt sein: Erstens steht die Varengold Bank wegen heikler Irangeschäfte und früherer Cum-Ex-Geschäften seit Längerem unter Beobachtung der BaFin. Und zweitens ist Check24 nach dem Aufbau der eigenen Bank in der Lage, das Geschäft selbst abwickeln, was eine langfristige Lösung sein könnte.

Die Anlagebanken aus Deutschland führen die Steuern auf Zinserträge selbst ab, ein Freistellungsauftrag oder eine Nichtveranlagungsbescheinigung können bei diesen jeweils einzeln eingereicht werden. Die Zinserträge bei den Anlagebanken im Ausland muss der Anleger selbst versteuern.

Das Geldanlagecenter im Check24-Kundenbereich ist die zentrale Verwaltungsstelle aller Geldanlagen, die man über das Check24-Anlagekonto abgeschlossen hat. Dort findet man eine Gesamtübersicht und kann auf Kontoebene die einzelnen Umsätze nachvollziehen.

Neben den relevanten und seriösen Zinsportalen, die in diesem Artikel vorgestellt wurden, gibt es leider auch dubiose Anbieter, die in betrügerischer Absicht versuchen, Kunden mit vermeintlichen Festgeldangeboten verschiedener Banken zu locken. Diese Angebote scheinen oft sehr attraktiv, doch in vielen Fällen steckt dahinter keine echte Festgeldanlage, sondern schlichtweg Betrug. Bei solchen Betrugsseiten besteht keine Zusammenarbeit mit den genannten Banken, die Portale verfügen nicht über die notwendige Zulassung bei der Bundesanstalt für Finanzdienstleistungsaufsicht, und die Angaben im Impressum sind häufig ein direkter Fall von Identitätsdiebstahl oder es wird generell das Erscheinungsbild eines etablierten Anbieters nachgeahmt.